資産運用の第一歩としてのポートフォリオ

資産運用を家庭で始めるにあたり、「ポートフォリオ」の概念を理解し、それに基づいて投資先を選定することは大事です。ポートフォリオとは、リスクの分散を目的とした、さまざまな金融商品の組み合わせを指します。この記事では、投資の世界でよく耳にする「ポートフォリオ」について、一般の家庭で資産運用を進めている僕の実体験やWeb・本で調べた知識をもとに紹介しています。

ポートフォリオの基本

投資の世界ではよく「ポートフォリオ」この言葉を耳にします。調べてみると、「ポートフォリオ」とは自身が所有する金融資産の組み合わせを指すようです。「金融資産?」と聞いても、家庭では現金が金融資産を占めていることが多く、イメージは湧かないかもしれません。

投資を始めると株式、債券、不動産、金、など家庭の資産が色々な金融資産で構成されるようになります。その際に各金融資産のバランスをとっていることで、特定の資産価値が下がった場合でも損失を減らすことができます。リスクを分散するために、金融資産のバランスを定期的に見直す目的でポートフォリオを作って投資を進めるのが大事なようです。

家庭におけるポートフォリオの組み方は?

家庭の投資で考えることは、預金(現金)をどれだけ投資に回さず、残しておくかだと思います。家族構成や投資先のリスクにもよりますが、個人的には半年分くらいの生活費と決まった出費分の蓄えは欲しいなと考えています。ただし、預金を残しすぎることもインフレや為替リスクを考えると避けたいですね。

投資のリスクについては、金融資産ごとに異なります。三菱UFJ銀行のサイトで記載されていた内容を参考にまとめると株式・投資信託・債券・預貯金の順でリスクが高いとされているようです。

たとえば、「株式」「投資信託」「債券」「預貯金」のうち、一般的に「株式」のリスクとリターンは高く、「投資信託」は中間よりやや高い、「債券」は中間よりやや低く、「預貯金」はリスクとリターンが低い部類に分けられます。

三菱UFJ銀行 投資のポートフォリオとは?初心者にぴったりの配分はどれ? より

私の方で表にまとめてみました。リスク・リターンの高さはあくまで記載してある4つの比較なので、「不動産」「FX」「暗号資産」なども加えると、変わってきます。また選ぶ商品によっても当然リスク・リターンは変わってきます。

| 金融資産 | リスク・リターンの高さ | リスクの理由 |

| 株式 | 高 | 市場の変動が大きく、価値が急激に変わる可能性があるためリスク、リターンともに高い。 |

| 投資信託 | 中〜高 | 運用する資産に依存するが、株式と債券の中間的なリスクとリターンが考えられる |

| 債券 | 低〜中 | 定期的な利息収入が見込めるが、インフレや発行企業の信用リスクが影響する。 |

| 預貯金 | 低 | 金融機関が破綻しない限り元本が保障されるが、日本の場合だと金利が少なく大きなリターンも見込めない。 |

リスクをとってでもリターンを狙いたいなら、株式の割合を多くする。逆にリターンは少なくてもリスクを取りたくないって方は債券や預貯金の割合が多くなるかと思います。

家庭でポートフォリオを組むときの参考情報

金融資産ごとの簡単なリスク・リターンを紹介しましたが、いきなり自分でポートフォリオを考えるのは難しいですよね。参考になるサイトの情報を紹介します。

タイプ別の投資バランスを紹介 (三菱UFJ銀行)

三菱UFJ銀行:投資のポートフォリオとは?初心者にぴったりの配分はどれ?

投資のバランスについて、タイプ別に紹介しており初心者にも分かりやすい説明です。記事を読むのは9分ほどかかるようなので、時間が惜しい方は自分にあったタイプだけでも確認すると良いかと思います。

安定じっくりタイプ、コツコツスタンダード、しっかり積極運用 の3タイプでまとめいるので、グラフを参考に自身のポートフォリオを近づけるのもありですね。

公的機関が投資をしているバランスは?(GPIF)

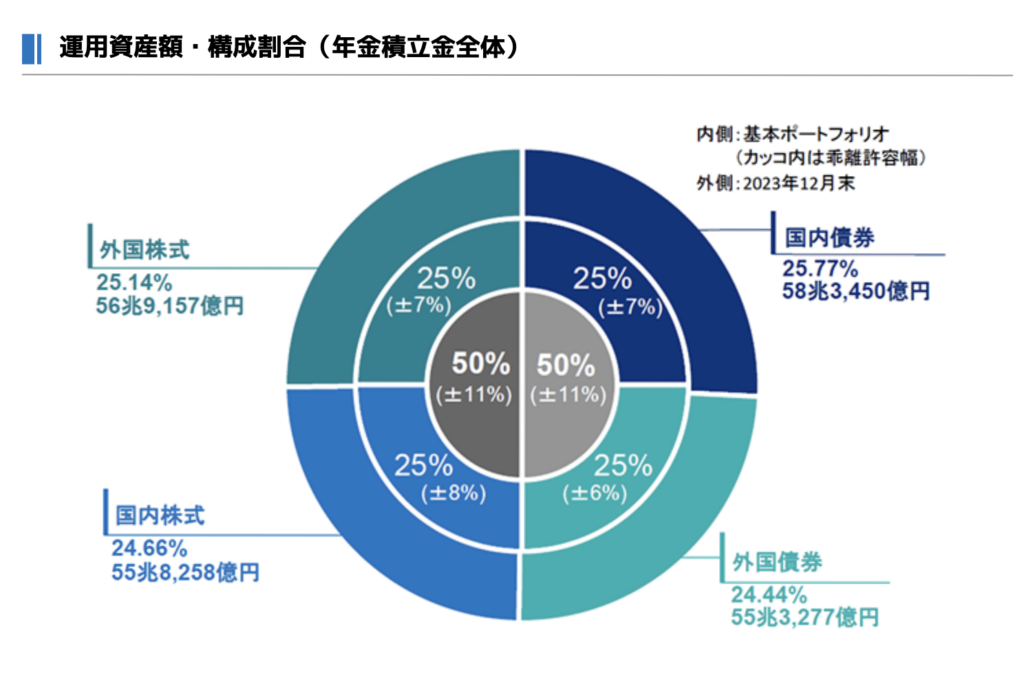

年金積立金管理運用独立行政法人(GPIF):基本ポートフォリオの考え方

年金積立金の管理・運営を行っているGPIFのポートフォリオの組み方も参考になるかと思います。公的機関であり、2023年度の投資バランスは、国内債券・外国債券・国内株式・外国株式それぞれ25%の割合を基本ポートフォリをとして設定しています。

「第4期中期目標期間(2020年4月1日からの5カ年)における基本ポートフォリオ」とのことなので、今後変わる、現状はとてもシンプルな割合です。

年金積立金管理運用独立行政法人 2023年度の運用状況 より

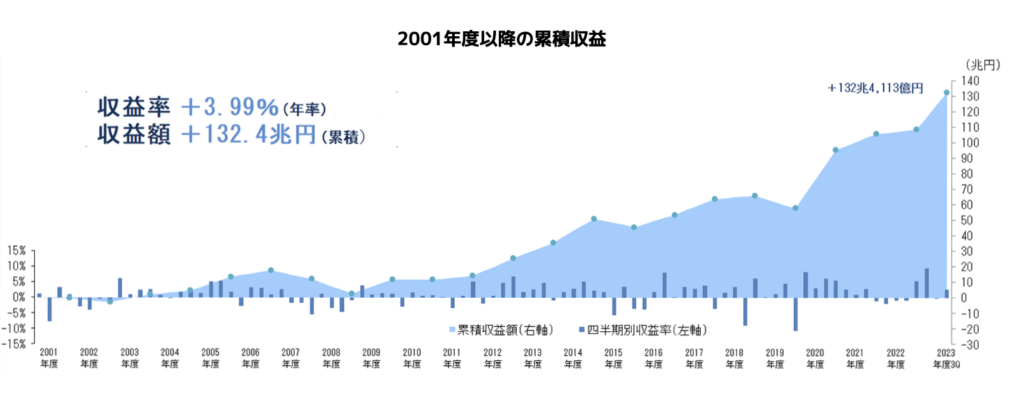

そんなGPIFがどれだけの成果を上げているかというと、2001年度~2023年度第3四半期の成績は収益率:+3.99%(年率)、収益額は+132兆4,113億円(累積収益額)と高い成果を出しています。※収益額のうち、利子・配当収入は50兆5,529億円

年金積立金管理運用独立行政法人 2023年度の運用状況 より

グラフを見ると、収益率がマイナスになっている四半期もありますがトータルを見ると右肩上がりで成果を上げているのは素晴らしいなと思います。

バランス調整をするのは大変かもしれませんが、GPIFを参考にしながら自分のポートフォリを組むの良いかもしれません。

筆者が実際に組んでいるポートフォリオは?

僕が実際に組んでいるポートフォリオを紹介します。といっても、僕自身は考えて組む前に「とりあえず投資信託」「インデックス投資だ!」という形で積立をスタートしたので、現時点ではかなりバランスが悪いです。。笑

外国投資信託が6割以上

現在、僕のポートフォリオは「外国投資信託」が6割を超えている状況です。バランス的には、、、良くないですね。以前は国内株式にも投資をしていなかったので、ほぼほぼ「外国」への投資になってました。

2024年3月時点での筆者ポートフォリオ

.png)

外国の投資信託は「米国株式(S&P500)」や「全米株式インデックス・ファンド(楽天・VTI)」など、投資初心者がとりあえず買ってみようと思うインデックスファンドが中心です。

筆者が目指す今後のポートフォリオバランスは?

リスクをもう少し取った方が良いと思っているので、今後は株式の割合を増やしていく予定です。また上記のグラフには含まれていないですが預金を米国国債券に変えて、将来的に子供に渡せる資産を増やせたら良いなと考えています。

まとめ

ポートフォリオの組み方については、各金融資産の特性を見ながら家庭の状況に沿ったタイプで組むのが良いかと思います。リスクをとってでも高いリターンを求めるのか、それとも時間をかけてでも低リスクでリターンを求めるかなどですね。

Web上にも色々情報は載っているので、詳しい内容は信頼できる金融機関系の記事を参考にしながら、自身が「これだ!」と思うポートフォリオのタイプを探してみてください。

ちなみに僕自身は、基本ローリスク・ローリターン派なんですが、少額でハイリスク・ハイリターンな金融資産にも投資していきたいと思っています。(その方が楽しめるかなと思い)

この記事が皆さんの参考になると嬉しいです。